利润集体崩盘,燃油车企用时间换空间

|

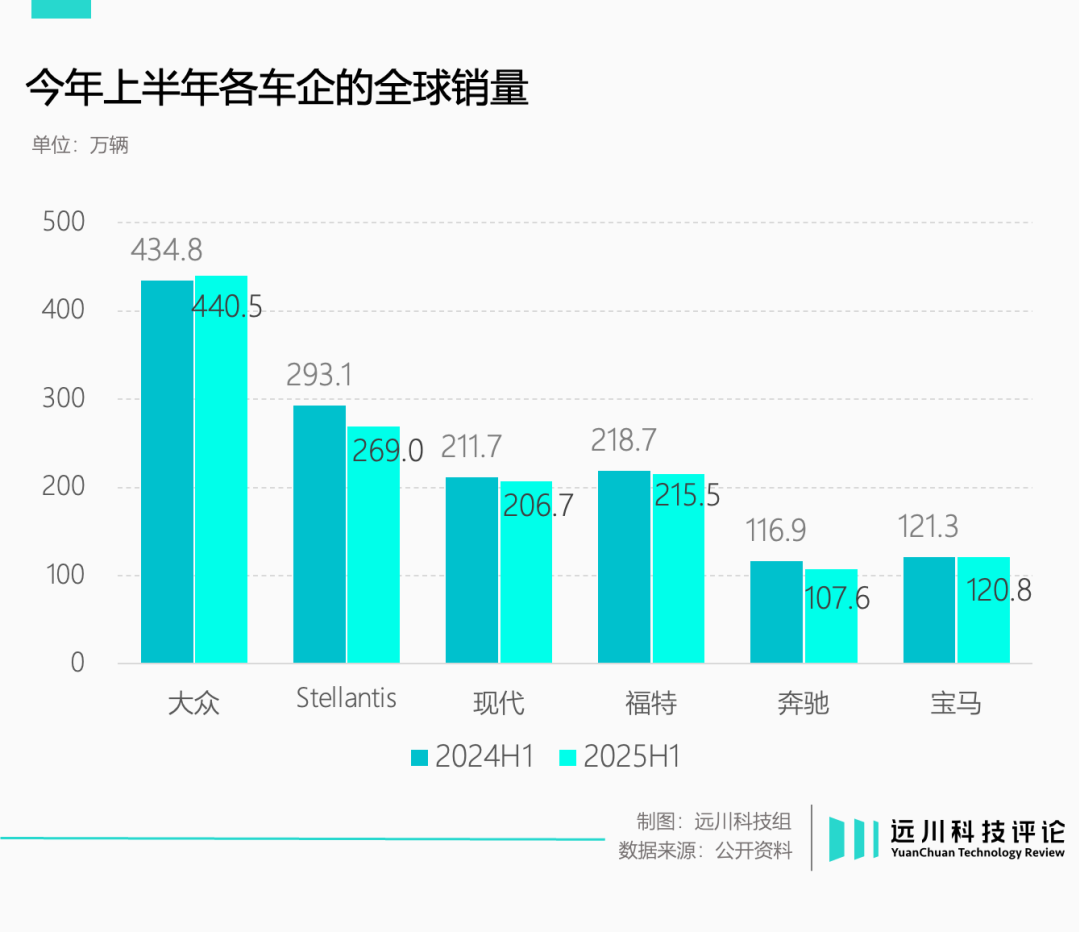

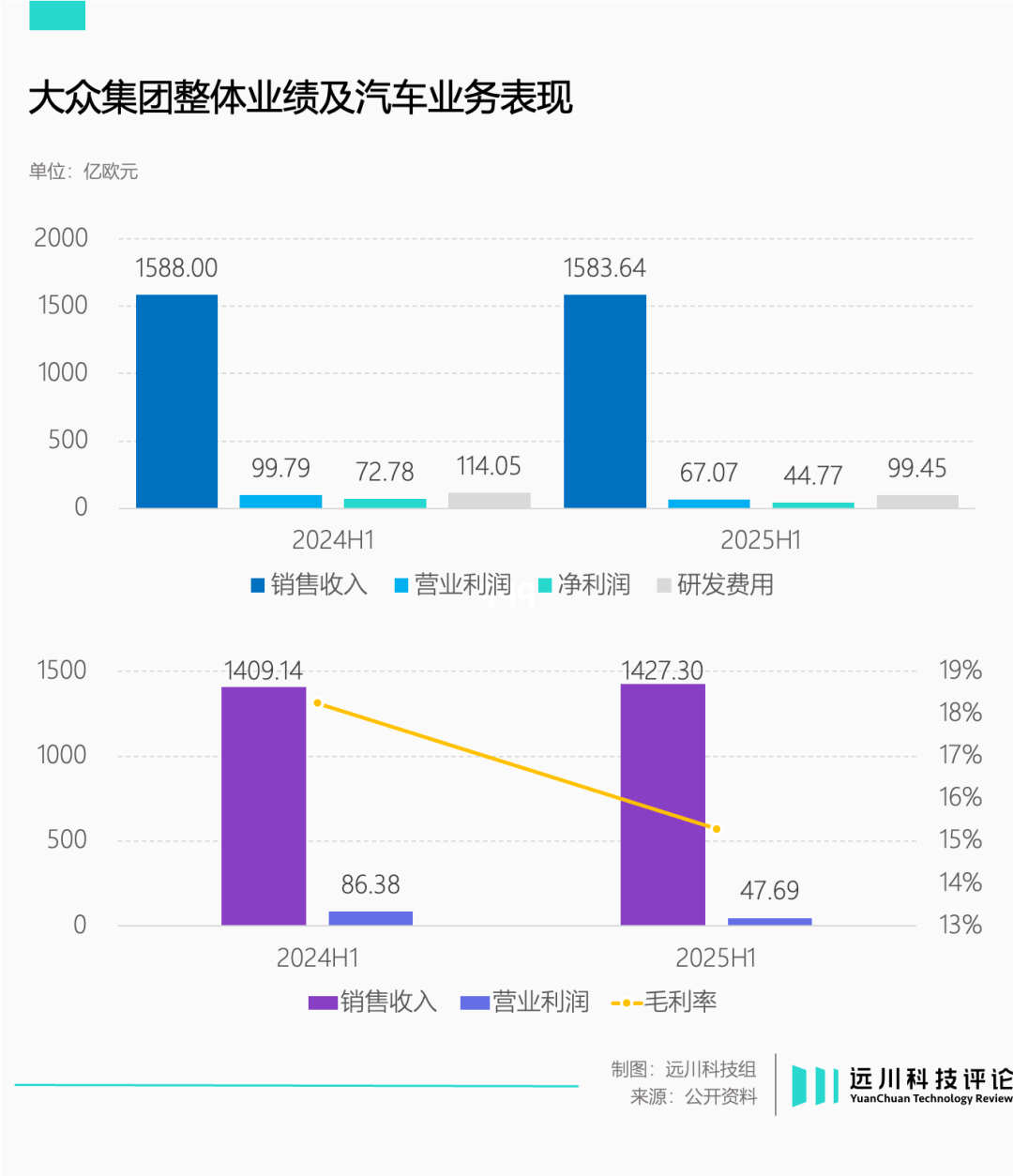

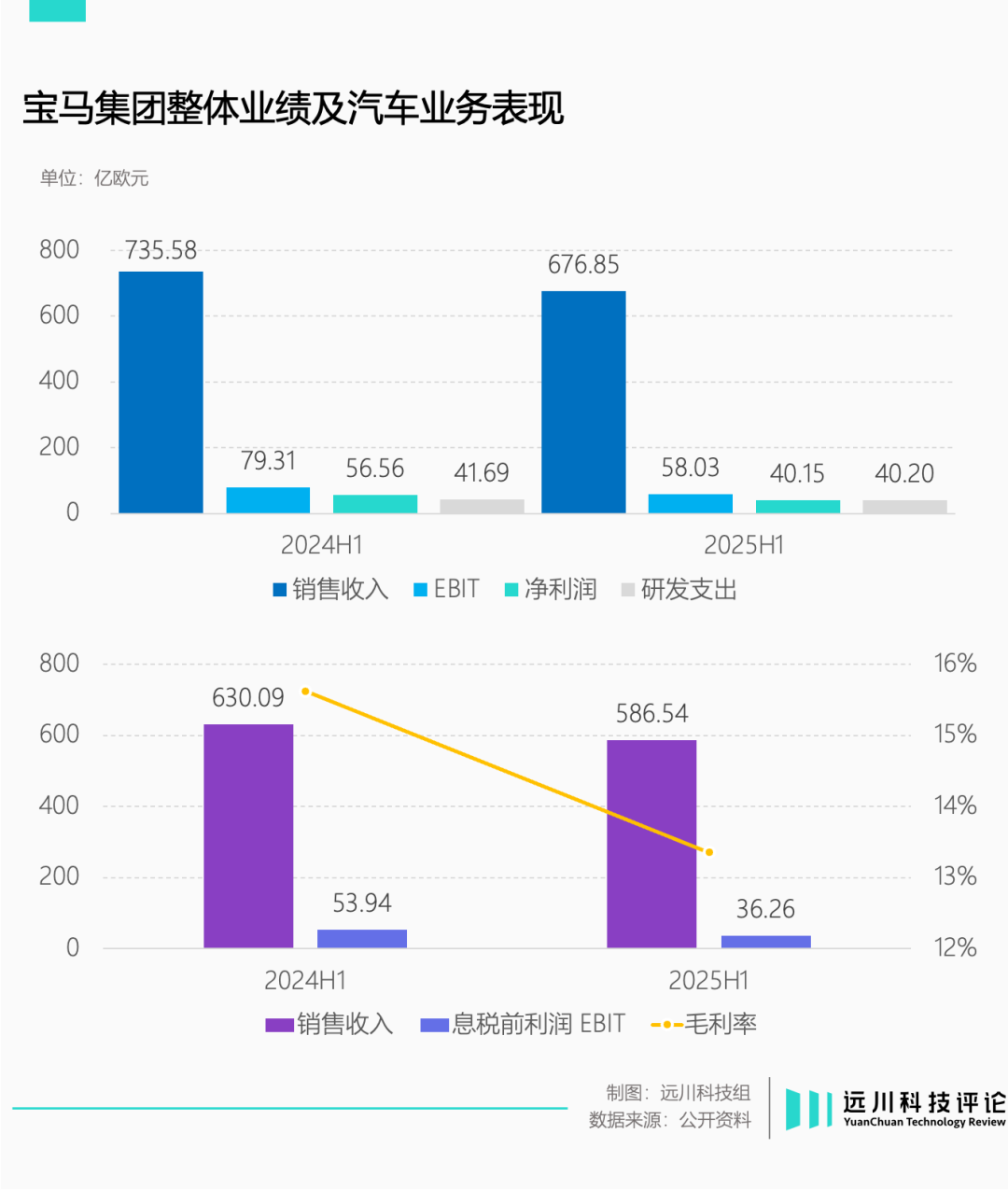

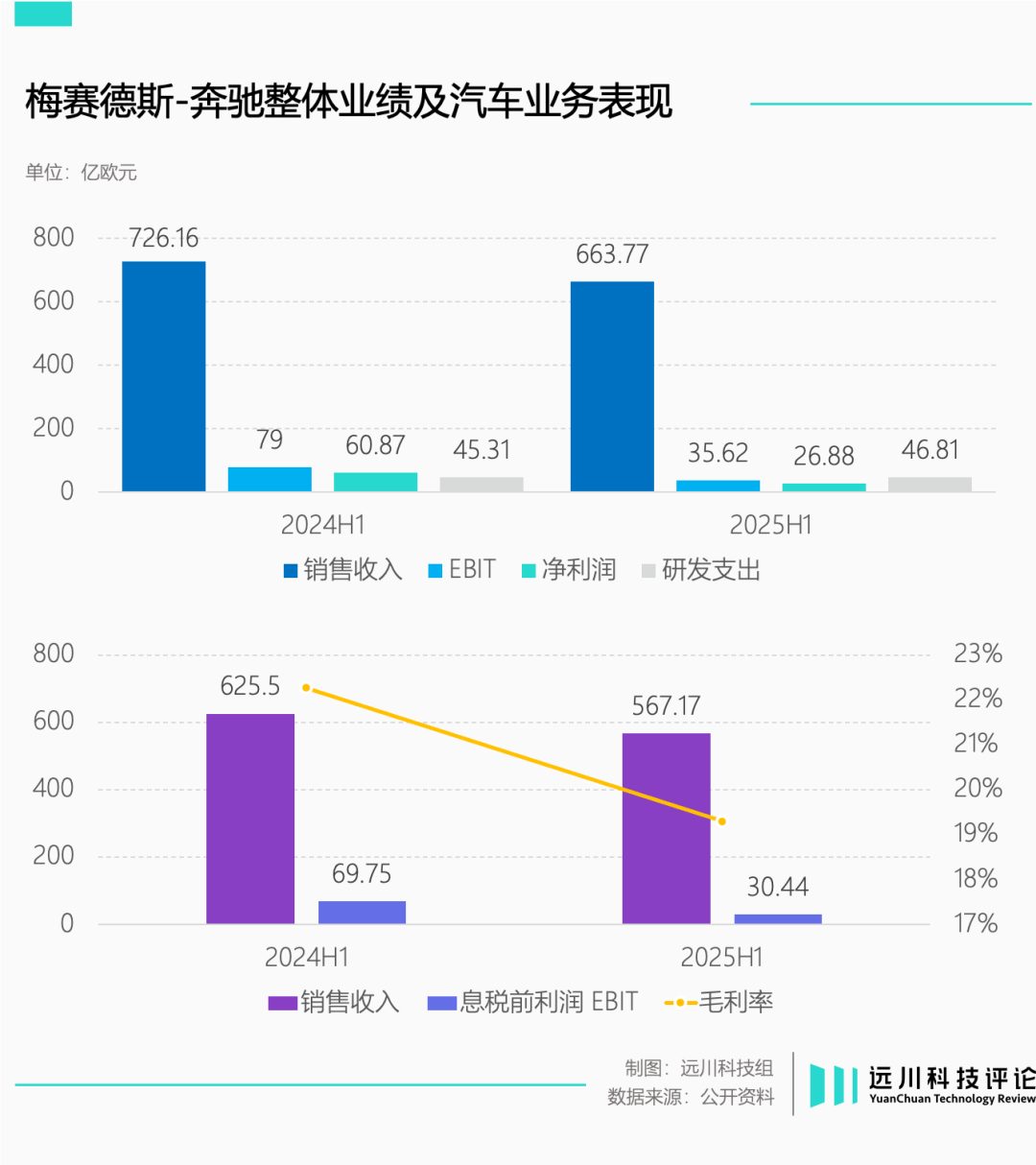

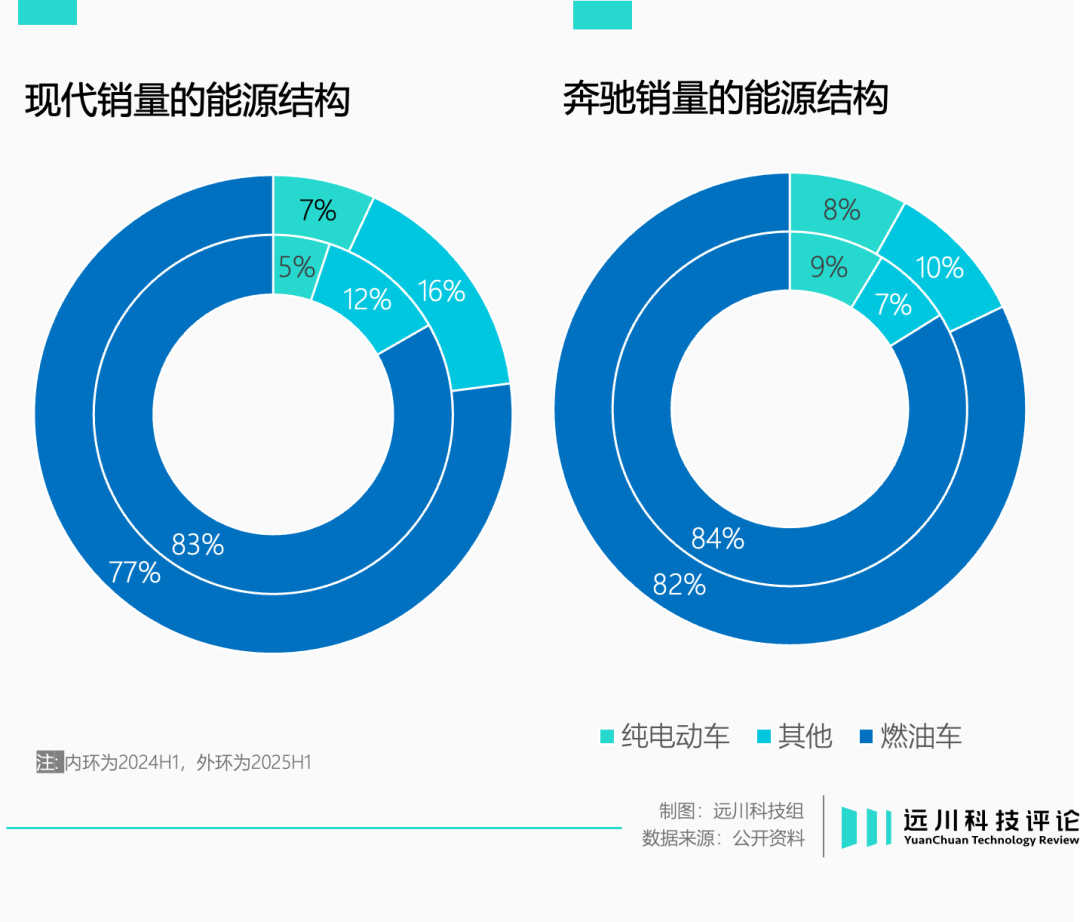

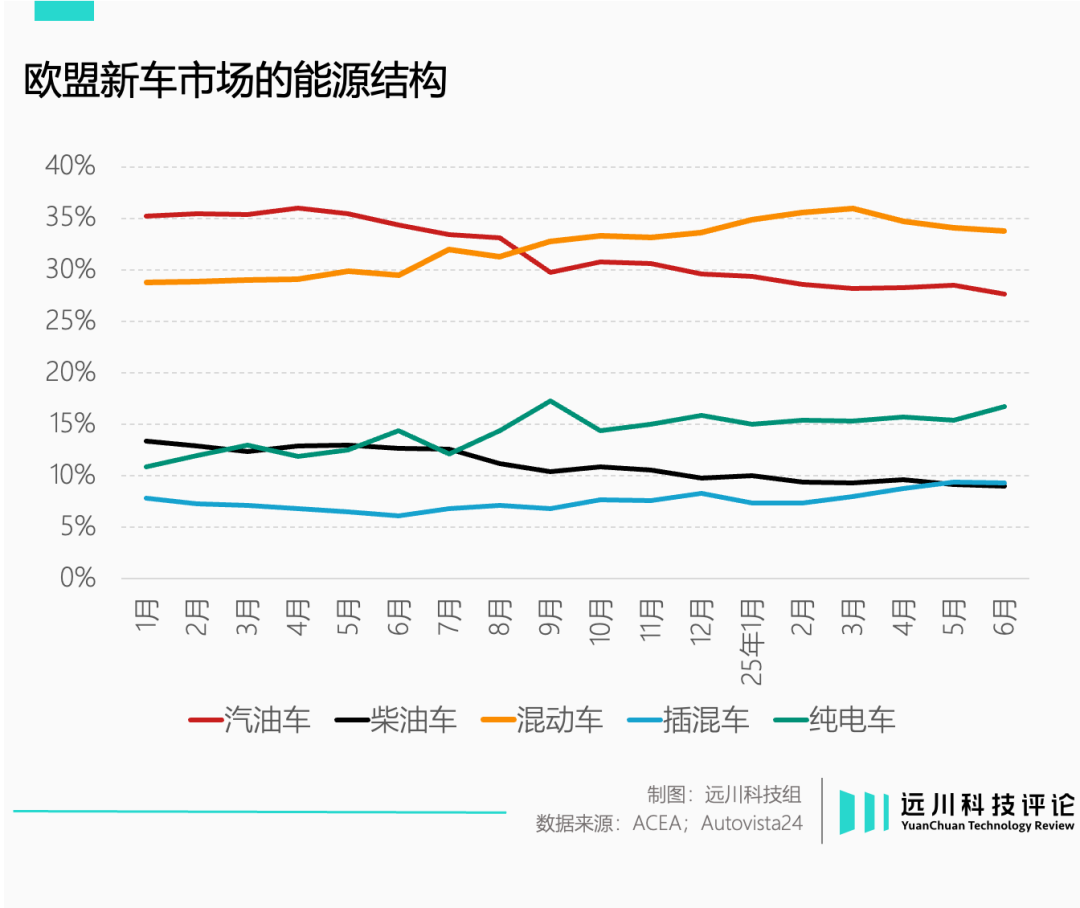

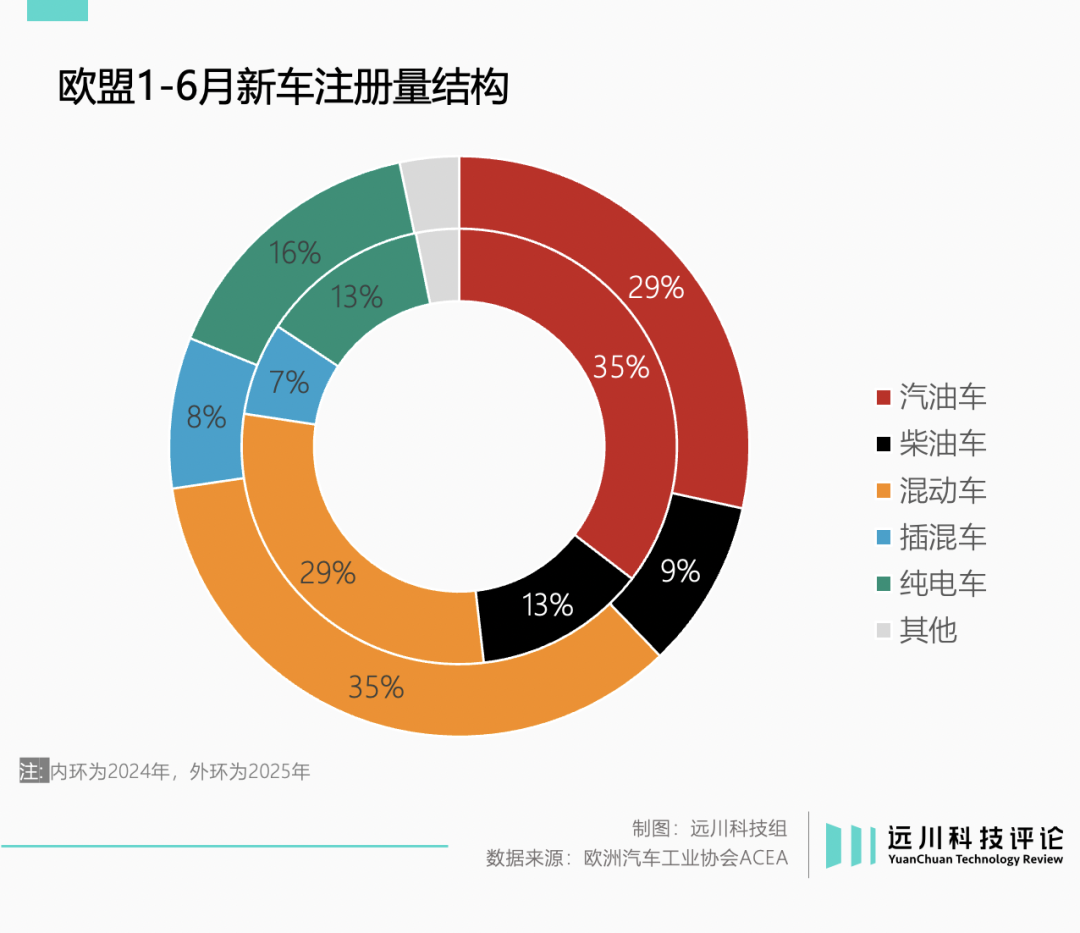

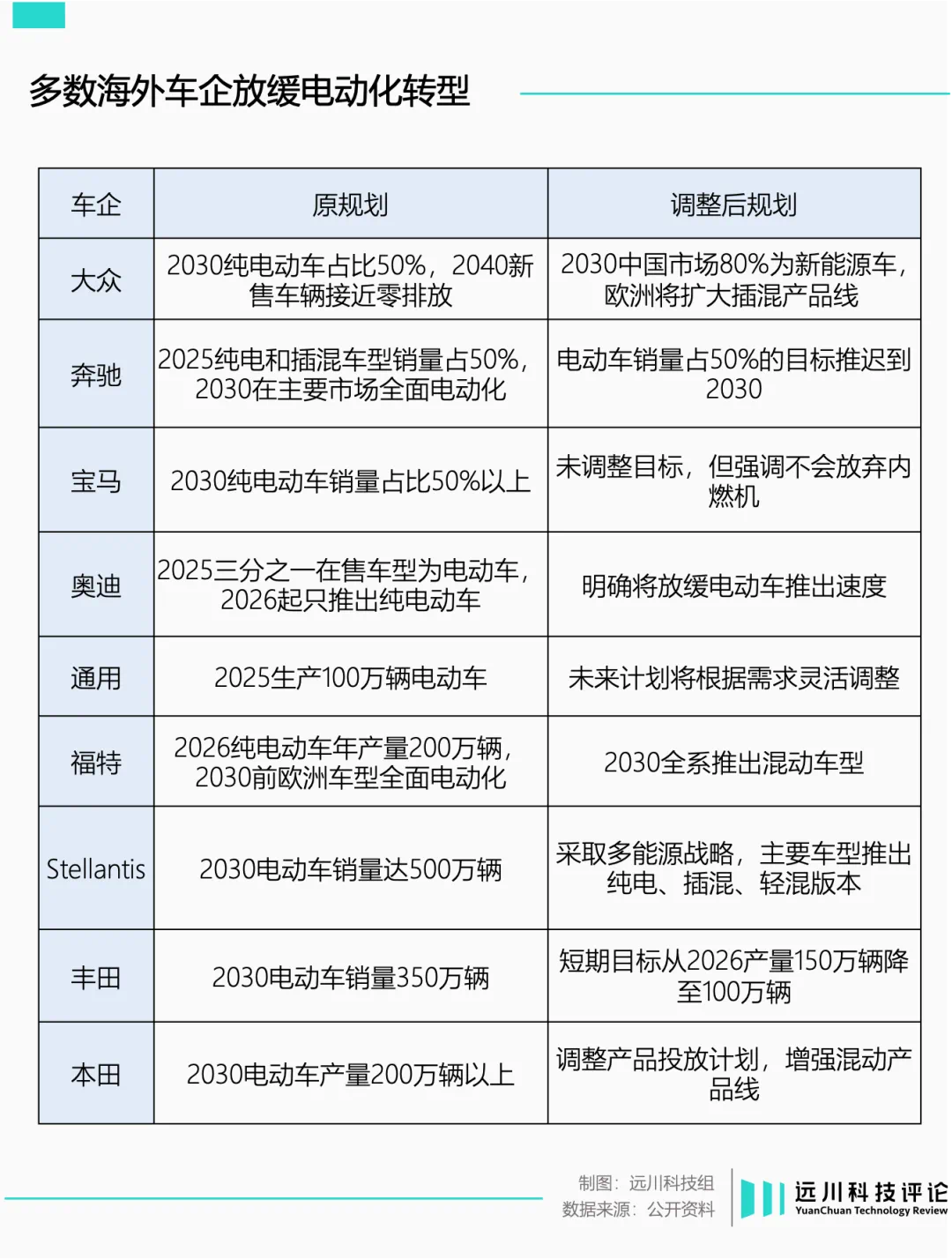

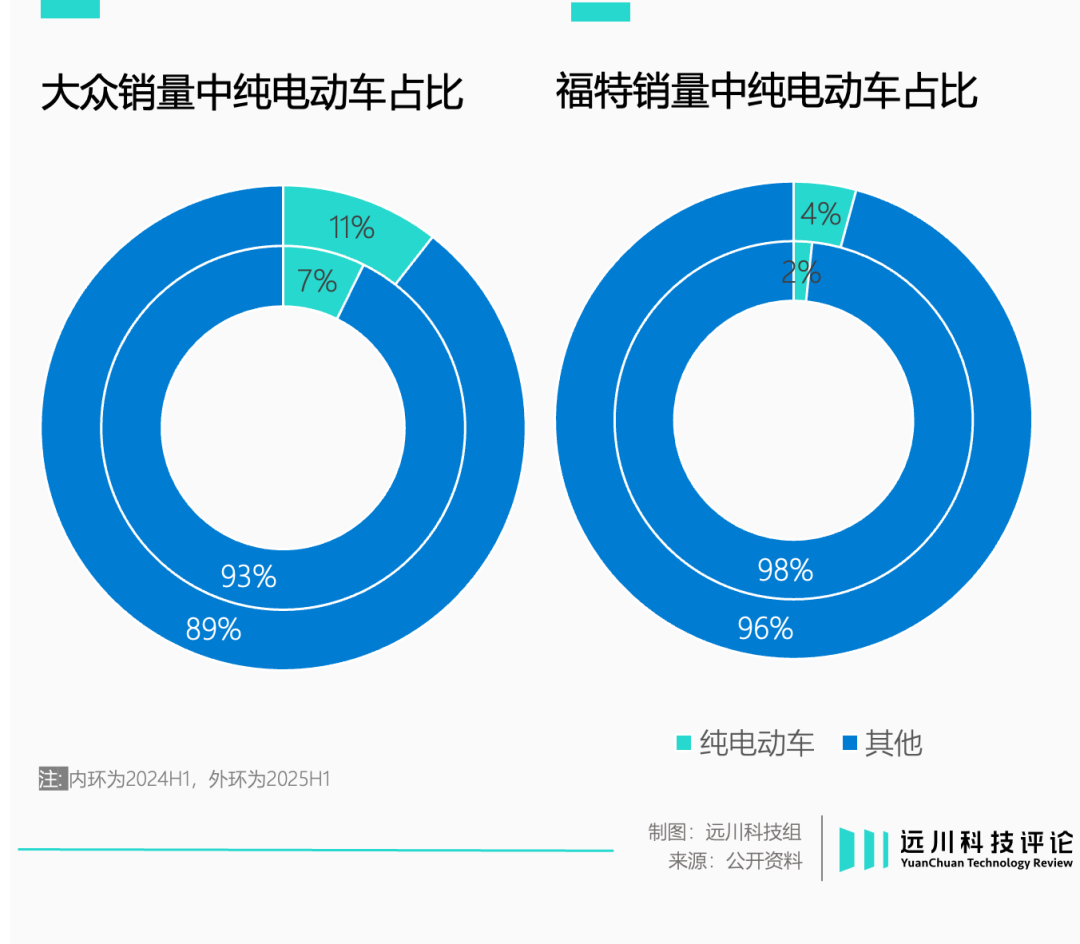

海外燃油车企财报陆续发布,电动化转型的蹒跚步履经由财务指标润色,被演绎的无比具体。 德系三巨头中,大众上半年营业利润同比下滑 32%,奔驰直接崩盘,二季度净利润同比下滑 69%,上半年整体下滑 56%。宝马 26% 的下降看似体面,但主要原因是崩的比别人早,同比基数低。 要么增收不增利,要么营收利润双双下滑,汽车工业的诸位老牌列强,在会计学层面找到了一门共同语言。  独木难支 无论定位如何、销量多寡,老牌燃油车企的财务表现都有一个共同的特点:利润下滑幅度远远超过收入和销量的下滑。 大众集今年上半年收入 1583.6 亿欧元,和去年同期相比,下滑幅度不到 1%,交付量 440 万,同比小幅增长 1%,但营业利润同比下降 32.79%,盈利能力明显走弱。  两大豪华品牌奔驰和宝马别无二致,宝马营收同比减少 7.98%,但息税前利润下降了 26.83%,汽车业务的毛利率跌破 15%。  奔驰的业绩最让人揪心,上半年收入同比下滑 8.59%,息税前利润直接腰斩,相比巅峰时期 40 亿欧元的单季盈利水平,奔驰二季度净利润只有 9.6 亿欧元。 单看汽车业务,营收同比下降 11.1%,息税前利润下滑水平更加夸张,同比减幅超过 70%。  其他已经公布财报的车企中,从 Stellantis 到福特,基本都交出了一份让投资人血压飙升的成绩单。最惨的是福特,关税锤到了自家人,净利润从去年上半年的 31.7 亿美元掉到了今年同期的 4.4 亿美元,大减 85.98%。 燃油车肉眼可见的下滑,纯电车卖不太动,插混 / 混动车独挑大梁但又没完全挑,似乎是老牌列强们的共同症状。 今年二季度,奔驰乘用车整体交付量下滑 9%,其中拖后腿的纯电车型下滑 24%,反倒是插混车型(PHEV)大涨 34%,算是为数不多的亮点。 与之类似,现代汽车上半年纯电动车销量为 14.3 万辆,混动车卖超 30 万辆,且增速也更快。  韩国起亚二季度的销售结构中,混动车型(HEV)销量大涨 24%,纯电动(BEV)表现一般,同比增长 8.3%,反而是插混车型拖了后腿,同比下滑 16.8%。 相比中国遍地的充电桩和满街的绿牌,欧美市场基建孱弱、供应链成本高昂、能源价格偏高等因素,客观上掣肘了纯电车型的渗透,也推动了插混和混动车型的销售。 但这种市场的分化,也给全球化经营的老牌车企创造了一个崭新的问题:中国和 "中国以外",正在变成两个定位截然不同的市场。 分化的市场 按照机械工业联合会的口径,2025 年上半年,中国新能源汽车市场再传捷报,市场渗透率达到 44.3%,创下同期历史新高。 2024 年,国内插混 / 增程车型狂卖 514 万辆,同比增速高达 83.3%,一己之力拉高了国内新能源车的渗透率。到了今年上半年,纯电车型又后来居上,领跑新能源市场。 相比之下,海外市场新能源车攻城拔寨的力度,多少有些一言难尽。 作为中国之外新能源车渗透率最高的市场,中欧几乎同时起步,但后者目前仅勉强达到 20%。 同时,欧盟长期将混动车型纳入补贴范畴,混动 / 插混占据欧洲新车销售的 40% 以上,是纯电车型的 5 倍多,和国内的销售结构存在结构性差异。   其他主要市场如日本和美国,前者混动车几乎是压倒性优势,后者混动也比纯电更受欢迎。美国汽车销量结构中,混动、插混和纯电的总体份额大约 20%,相比 "平稳增长" 的纯电动车,反倒是混动车涨势喜人 [1]。 依靠美日两大市场对混动车型的热衷,丰田的混动产品线在上半年拿下了 550 万辆销量。 这种销量结构的差异,让中国市场和 "中国之外" 的差异逐渐放大,也带给燃油车企两个现实的问题: 一是两套完全不同的游戏规则。国内新能源车普遍采用同价位更高配置的设计,导致海外燃油车构筑价格体系被系统性破坏,品牌溢价不再被认可。但在国内车企渗透率偏低的欧美市场,其价格体系与利润率还能维持。 二是两套游戏规则都要兼顾。中国是全球最大的汽车市场,再富可敌国的车企也不会轻易放弃中国销量。因此,尽管电动化出师不利,老牌车企还要继续在中国与本土新能源车企继续竞争。 这种情况下,海外燃油车企会纷纷面临丰田当年的问题:既要靠燃油车维持利润水平,又要兼顾混动 / 插混车的研发,也不能放松纯电车的投资。  三只手都要抓,三只手都要硬。但一桌麻将没有四个人全胡牌的道理,那就只能苦一苦利润率了。 赚一份钱,花两份钱 今年上半年,大众软件子公司 CARIAD 和电池业务 PowerCo 创造了 17.6 亿欧元亏损。前者创造了插线式无线升级的史诗级污点后,自研软件系统至今未能完全落地;后者产能仍在爬坡阶段,亏的一季比一季多。 被委以重任的创新板块,时至今日依然需要单位赋能,恐怕是燃油车企普遍病症背后的相似病灶。  2020 年,即将交付的大众 ID.3 紧急刷机 2020 年,即将交付的大众 ID.3 紧急刷机无论是软件和还是电池,电动化投资都与重资产挂钩,从纯电平台到电子电气架构,从动力电池到辅助驾驶功能,方方面面都需要巨额资金。 而在中国新能源渗透率迅速提高的过程中,海外燃油车企基本一点红利都没吃到。市场拱手让人,电动化的欠账还要补,此消彼长之下,成了财报里消失的利润。 欧美车企常被认为电动化转型迟缓,但事实上,这些老牌列强反而是新能源时代的第一批探索者。只不过态度端正,能力确实强的有限。 宝马初代 i3 在骗补成风的 2014 年就打入了中国市场,但前卫的造型、幽默的胎宽、感人的续航、自信的定价组合成了一言难尽的销量。反倒是油改电的 i3 大受欢迎。  宝马第一代纯电 i3 奔驰在 2019 年推出纯电平台 EVA。但基于该平台的纯电 EQS 和 EQE 双双活成了杂牌新能源,零部件自研的底色之下,是电子电气架构无奈的短板。 虽然推迟转型目标,但奔驰并未放弃对电动化的投资,重新押注新纯电平台 MMA。MMA 采用域集中式架构,支持更快的 OTA 升级,同时首款车型 CLA 将用上 Momenta 的方案。 早早躬身入局,但巨额投资最终换来了一句 "从头再来"。既要靠旧能源稳住海外市场,又要靠新能源守住中国市场,两份开支一份利润,突击补作业的结果就是营收乏力,利润塌方的现实。 上半年,福特纯电动车卖了 9.1 万辆,处于卖一辆亏一辆的状态。大众卖了 46.5 万辆,虽然销量占比提高,但利润率实在太低。大众解释利润下滑时,毫不留情将锅甩给电动车:"利润率较低的纯电动车型销量增加"。  在新旧交替的阵痛期,老牌列强们还要继续拿时间换空间。 但时间不等人,你进步的时候别人也没闲着。所以友商在致敬法拉利的时候,被致敬法拉利已经连夜把友商的新车运回家了。  来源:远川研究所 |